2021년 플랫폼 기업의 집중과 고민: 1부. 페이스북

2021년 플랫폼 기업의 집중과 고민: 5부. 넷플릭스

기업을 가장 정확히 이해하는 방법은 재무제표를 보는 것이다. 하지만 모두가 회계에 대한 전문적인 지식을 갖고 있지 않기에 이를 강요하는 것은 무리다. 하지만 재무제표의 앞부분에 사업에 대해 서술하는 부분은 회계에 대한 전문성이 없어도 충분히 이해 가능하다. 단지 이를 열심히 읽고 그 의미를 이해하는 것이 필요할 따름이다. 우리가 아는 대부분의 플랫폼 기업들은 상장기업이다. 그러기에 매년 실적보고서를 제출한다. 이를 Annual Report라고 하는데 10-K라 한다.

이 글의 목적은 플랫폼 기업들의 10-K를 분석하여, 이들이 무엇을 고민하고 어디에 집중하고 있는지를 이해하는 데 있다. 드디어 2021년 2분기 보고서가 모두 나왔다. 이 자료를 바탕으로 플랫폼 기업들의 고민과 집중이 어떻게 처리되고 변화되고 있는지 알아보자.

그 여섯 번째 대상은 글로벌 전자상거래의 리더 아마존이다.

타 플랫폼 기업에 비해 아마존의 2021년 주가의 흐름은 상당히 정체된 모습을 보이고 있다. 2021년 9월, 현재까지 연초 대비 겨우 2.66% 상승한 모습을 보이고 있다. 물론 모든 플랫폼 기업의 주가가 우상향 하는 모습을 보이는 것은 아니지만, 아마존이 보여주고 있는 성과에 비해 주가의 성적은 그다지 만족스럽지 못한 상황이다. 코로나19라는 글로벌 팬데믹 상황은 아마존 없이는 살 수 없는 그런 환경을 만들었다. 물론 아마존의 모든 성과는 놀라운 수준까지 상승했다. 반면에 주가는 그저 횡보할 뿐이었다. 애널리스트들의 평가는 다양했기에 그 이유를 콕 집어 말할 수는 없다. 단지 아마존의 향후 성장 방향에 대해 의구심이 커지지 않았나 생각한다. 아마존도 반독점 위원회에 제소되면서 드디어 독점이라는 단어와 마주하게 되었다. 하지만 단기적으로 아마존을 미국 정부가 규제할 명분은 없다. 구글이나 페이스북이 갖고 있는 지배력과 아마존의 지배력은 다르기 때문이다. 아마존의 경우 자사가 보유한 물류 인프라와 유료 멤버십인 아마존 프라임에 기인하며, 이처럼 모든 서비스들이 유료인 경우 이를 독점으로 보기 어렵다는 뜻이다.

아마존 주가 추이, 출처: Seeking Alpha

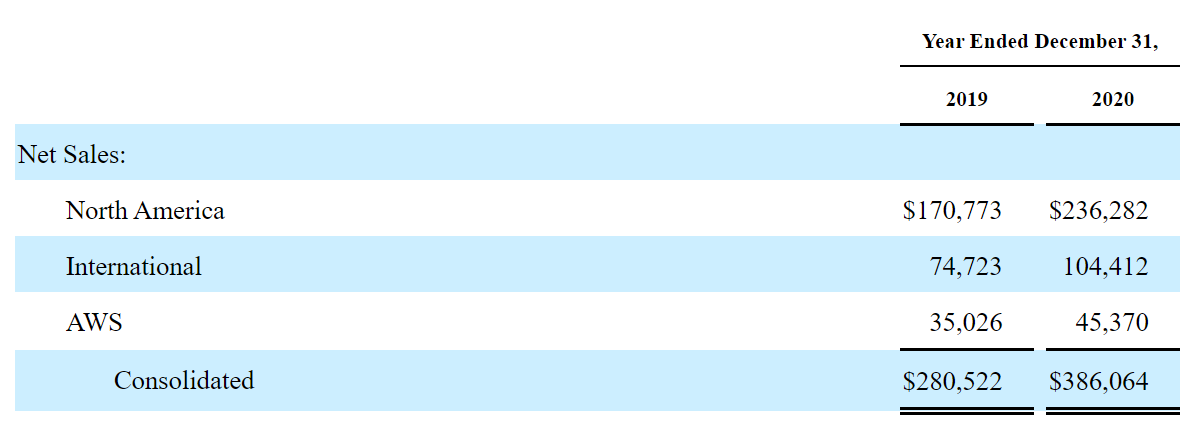

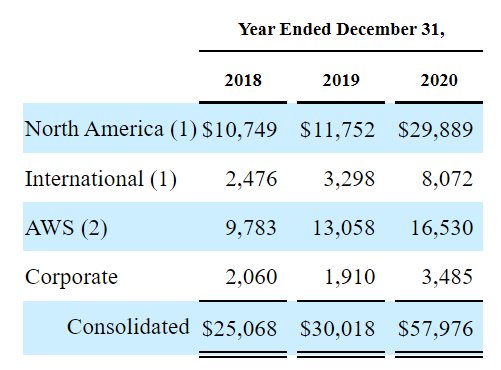

아마존은 사업을 북미, 인터내셔널, 그리고 AWS(Amazon Web Services)로 구분한다. 핵심 사업인 전자상거래는 본토인 북미와 그 외 국가로 나누고, AWS를 별개의 사업부로 관리하는 것으로 보인다. 이 글에서도 아마존의 사업을 3개로 나누어서 생각해보도록 하겠다. AWS는 경쟁이 치열하지만 규모 있는 이익을 창출하는 수익사업인 반면에, 전자상거래는 아직도 규모를 추구하고 있는 사업영역으로 보인다. 특히 글로벌 시장에 대한 확장은 지속적인 투자가 요구되는 상황이다.

출처: Seeking Alpha

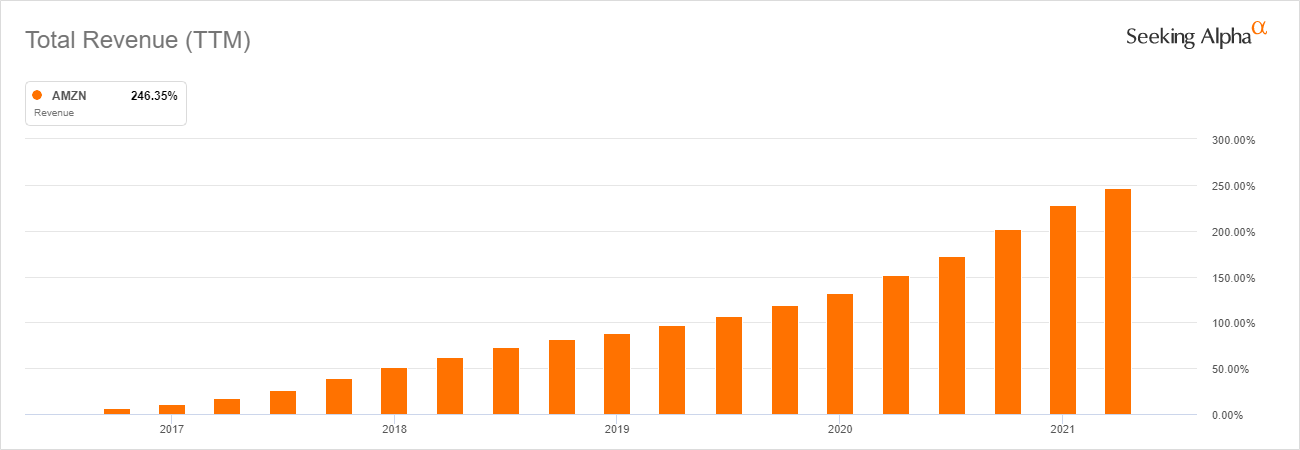

매출의 사업별 비중을 보면 북미가 전체 매출의 61%를 차지하고 있고 인터내셔널이 27%, 그리고 AWS가 나머지 12%를 담당하고 있다. 이 비중은 2019년과 동일해서 사업별로 큰 변화 없이 성장하고 있음을 보이고 있다. 전체 매출 규모는 2019년 대비 38% 성장하는 모습을 보이고 있다. 매출 규모만 보면 거의 스타트업의 성장 속도로 봐도 될 만큼 엄청나다. 역시 코로나19의 여파로 온라인 커머스의 성장이 두드러진 모습이다. 쿠팡이 전년 대비 41%의 매출 성장을 보인 것과 비교하면 아마존의 38%가 얼마나 큰 숫자인지 이해할 수 있다.

출처: Seeking Alpha

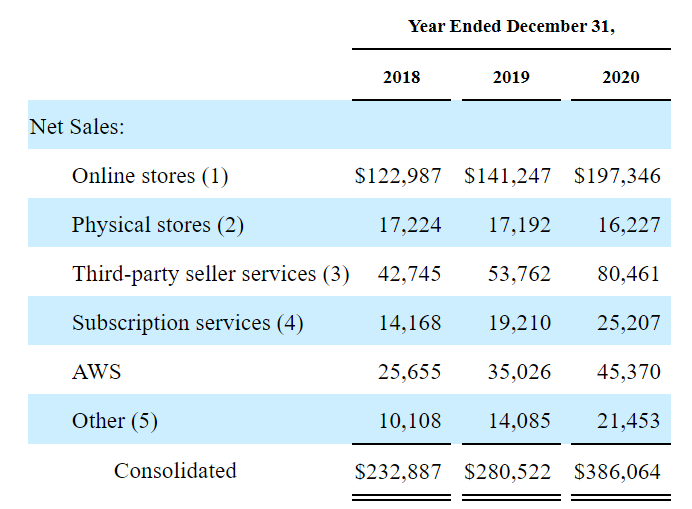

전자상거래 매출을 자세히 구분하여 살펴보면 온라인 스토어, 오프라인 스토어, FBA를 포함한 3rd Party service, 그리고 아마존 프라임 멤버십의 매출로 구분할 수 있다. 온라인 스토어가 58%를 차지하고 오프라인 스토어가 5%, 셀러 서비스가 24%, 그리고 아마존 프라임이 7% 수준을 차지하고 있는 것을 알 수 있다. 코로나의 영향으로 Whole Food를 중심으로 한 오프라인 스토어의 매출은 정체 하락을 보이지만 그 외 매출은 지속 상승하는 모습을 보이고 있다. 특히 구독 서비스 매출이 250억 불을 기록하면서 1인당 119불인 멤버십 비용으로 나누면 2억 명이 넘는 멤버 규모를 추산할 수 있다.

특이한 것은 맨 마지막에 있는 Others로 광고 매출이 대부분인데 지속 상승하고 있다. 비록 아직 규모면에서 크지 않지만 아마존이 새로운 매출원으로 광고에 신경을 쓰고 있는 것이 잘 볼 수 있다. 매출에 대한 구분이기에 숫자적으로 온라인 스토어 매출이 가장 크지만, 실제 공헌이익 측면에서 보면 셀러 서비스나 아마존 프라임, 그리고 광고 매출은 순매출이기에 이익에 대한 공헌을 살펴보면 비중이 달라질 것이다. 다음으로 이익을 살펴보자.

출처: Seeking Alpha

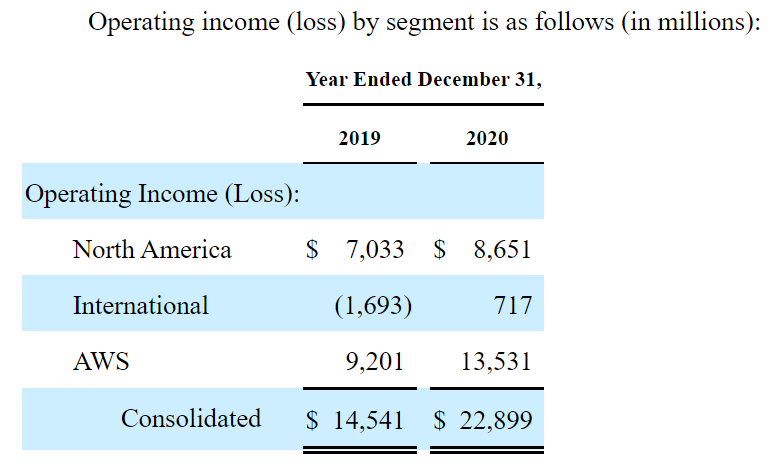

영업이익의 규모면에서 보면 인터내셔널이 2019년 대비 흑자로 전환한 것이 보이고, AWS의 이익의 성장은 견조해 보인다. 2020년을 기준으로 이익 기여면에서 보면 북미가 37%, 인터내셔널이 3%, 그리고 나머지 60%를 AWS가 담당하고 있다. 아마존이 아직은 전자상거래에서 적극적인 투자를 지속하고 있다는 것을 보여주고 있다. 특히 One-Day Delivery를 목표로 하고 있기에 영업이익의 규모를 충분히 올리지 않고 있는 것으로 보인다.

출처: Seeking Alpha

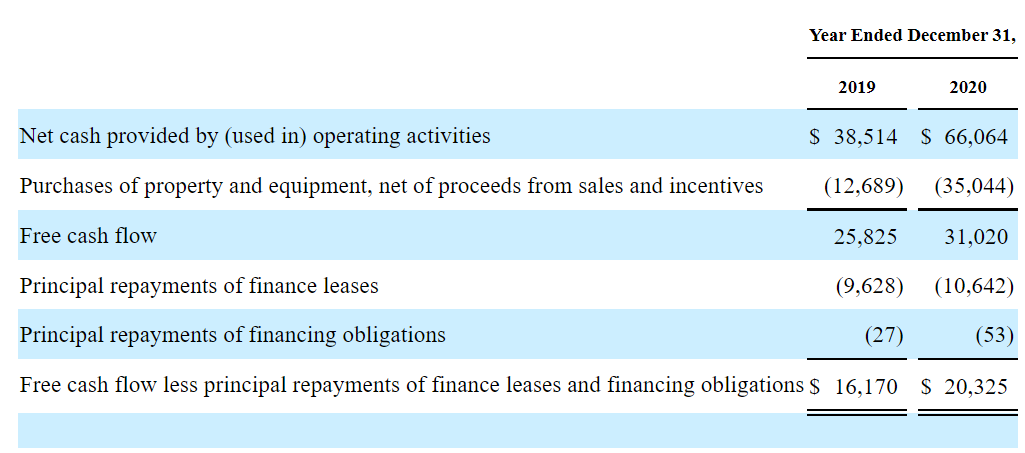

현금흐름을 보면 2020년도 영업을 통해 창출된 현금은 무려 660억 불이고, 이 중 350억 불이 재투자되었다. 부채상환은 106억 불이 이뤄졌고 순현금흐름은 203억 불이 창출되었다. 아주 적극적인 투자를 하면서 200억 불이 넘는 현금이 창출되고 있는 것이다.

출처: Seeking Alpha

좀 더 세밀하게 들어가 보면, 순투자 금액(Total net addition to property and equipment by segment)을 나타내는 옆의 표를 보면 전체 투자액 중 65%가 전자상거래 부문에 집중되어 있는 것이 보인다. 이 숫자는 2020년 투자액과 감가상각액을 합산한 것으로 위의 수치와 일치하지 않지만, 물류 센터의 건설 및 장비의 구입으로 추정되는 투자가 350억 불 중 65%를 차지할 것이라 예측 가능하다. 영업을 통해 만들어진 현금의 반 이상을 투자하고 있는 것이다.

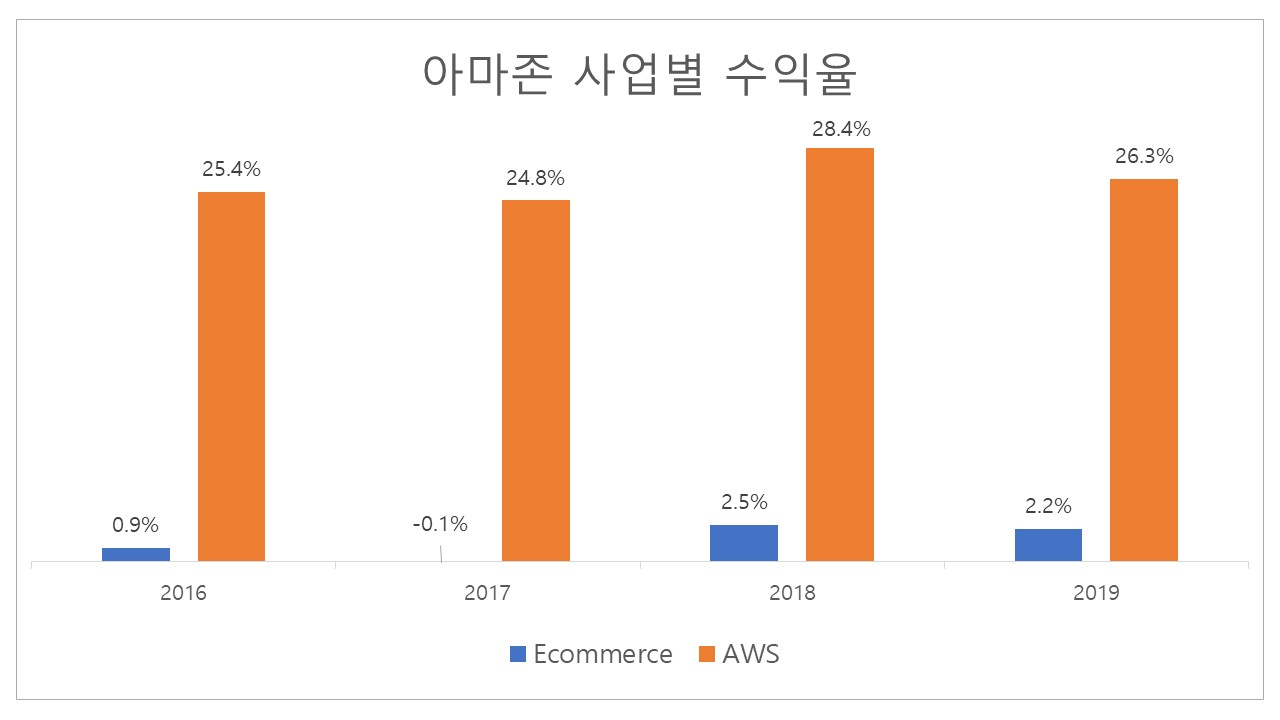

이는 2019년의 127억 불이 비교해서 2배 이상 커진 것으로 아마존이 One Day Delivery 대상 지역을 전국으로 확대한 여파로 보인다. 코로나로 인해 회사의 수익은 커졌지만 이를 한 차원 높은 서비스로 완성하기 위한 투자로 연결시키고 있는 모습이다. 사업부별 이익률을 살펴보면 전자상거래는 3% 이하의 영업이익률을 유지하면서, AWS에서는 30%에 가까운 수익률을 보이고 있다. 영업이익률이 전략의 방향성을 잘 나타내고 있다.

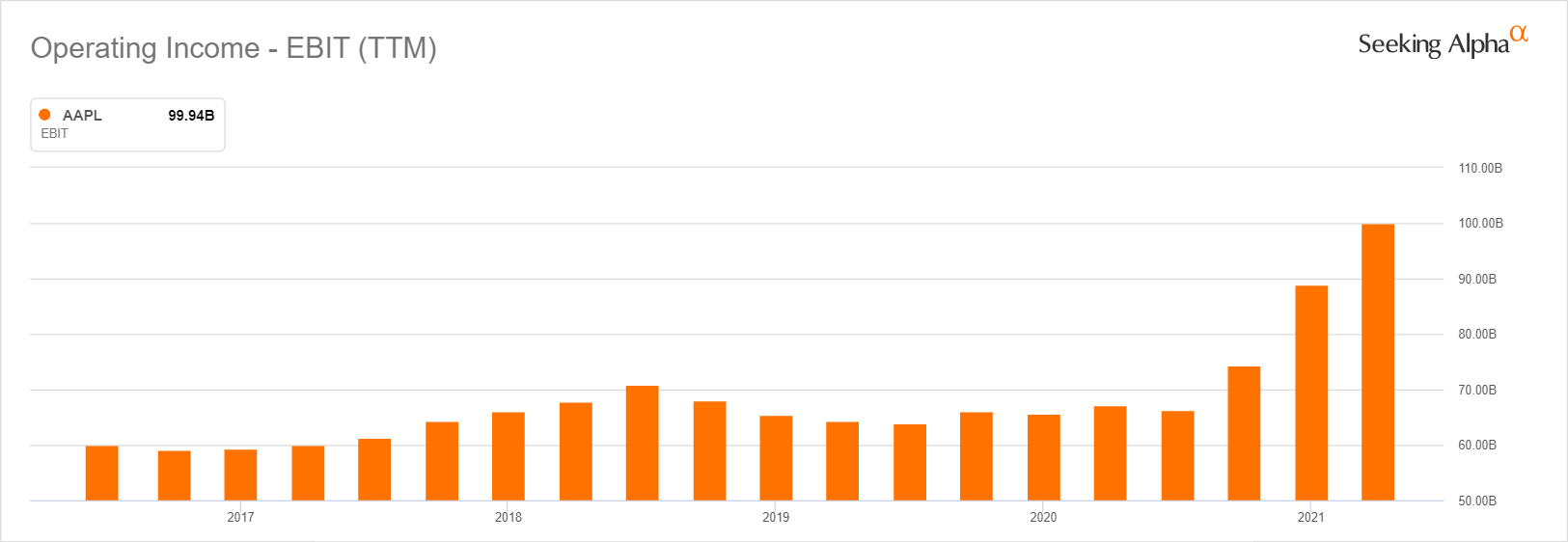

아마존의 재무실적을 정리하면 2020년 회계연도 기준 매출은 3,860억 불, 영업이익은 229억 불이다. 여기서 다시 리마인드를 하면 애플은 매출은 2,745억 불, 영업이익은 663억 불, 구글은 1,825억 불, 412억 불, 페이스북이 859억 불, 327억 불의 매출과 영업이익을 만들어 냈으니 상대적인 비교가 가능할 것이다. 제조업과 유통 서비스업의 비교이기에 매출의 비교는 큰 의미가 없어 보이고 영업이익 기준으로 대략 아마존이 애플의 34% 수준으로 이해하면 될 것이다.

지난 7월에 발표된 아마존의 2021년 상반기 재무실적을 보면 역시 놀라울 따름이다.

아마존 분기 매출 추이(TTM[1]), 출처: Seeking Alpha

이 거대 기업이 여전히 상승하는 트렌드를 보이고 있는 것이다.

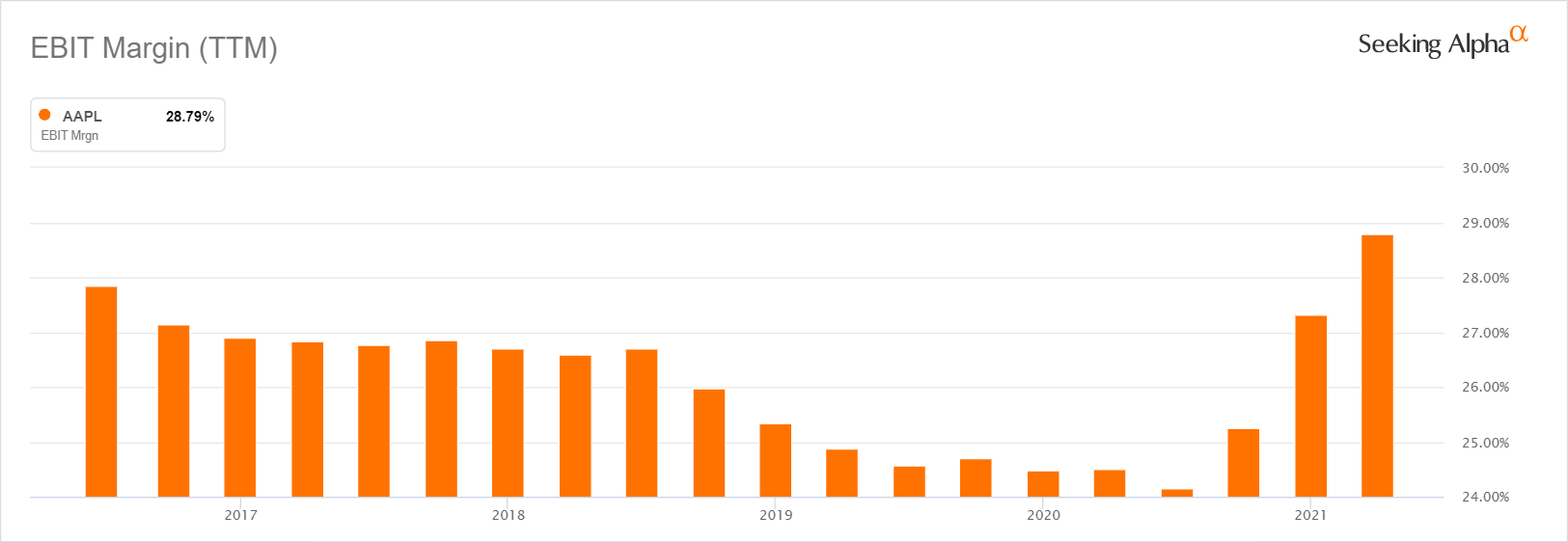

영업이익의 규모는 어닝 서프라이즈[2]라 할 정도로 상승한 모습을 보이고 있다. 물론 영업이익률도 28%에 육박하고 있다. 아마존의 사업 특성상 온라인 매출과 타 서비스의 매출을 동일하게 인식할 수 없기에 이 숫자는 큰 의미는 없을 것이다. 하지만 추세선을 보면 과거 2017년, 2018년 수준의 이익률을 상회하는 모습을 보이고 있는 것은 FBA와 아마존 Prime의 손익분기점이 이미 넘었음을 추정할 수 있다.

현재 아마존이 갖고 있는 가장 큰 고민은 독점의 이슈일 것이다. 물론 구글이나 페이스북처럼 시장 지배력이라는 관점에서는 상대적으로 안전한 상황이다. 구글이 안드로이드라는 OS에서 시작하는 것이나 페이스북이 24억 명이라는 SNS에 그 독점력이 기반하는 것과는 달리 아마존의 독점력은 자사가 보유하고 있는 물류 인프라와 아마존 프라임이라는 유료 멤버십에 기인하기 때문이다. 모든 서비스들이 유료이기에 이를 독점이라 규정하는 것은 어렵다. 하지만 상징성이라는 측면에서 아마존은 미국 전자상거래에서 아마존이 차지하는 비중에 매우 신경을 쓰고 있는 것으로 보인다.

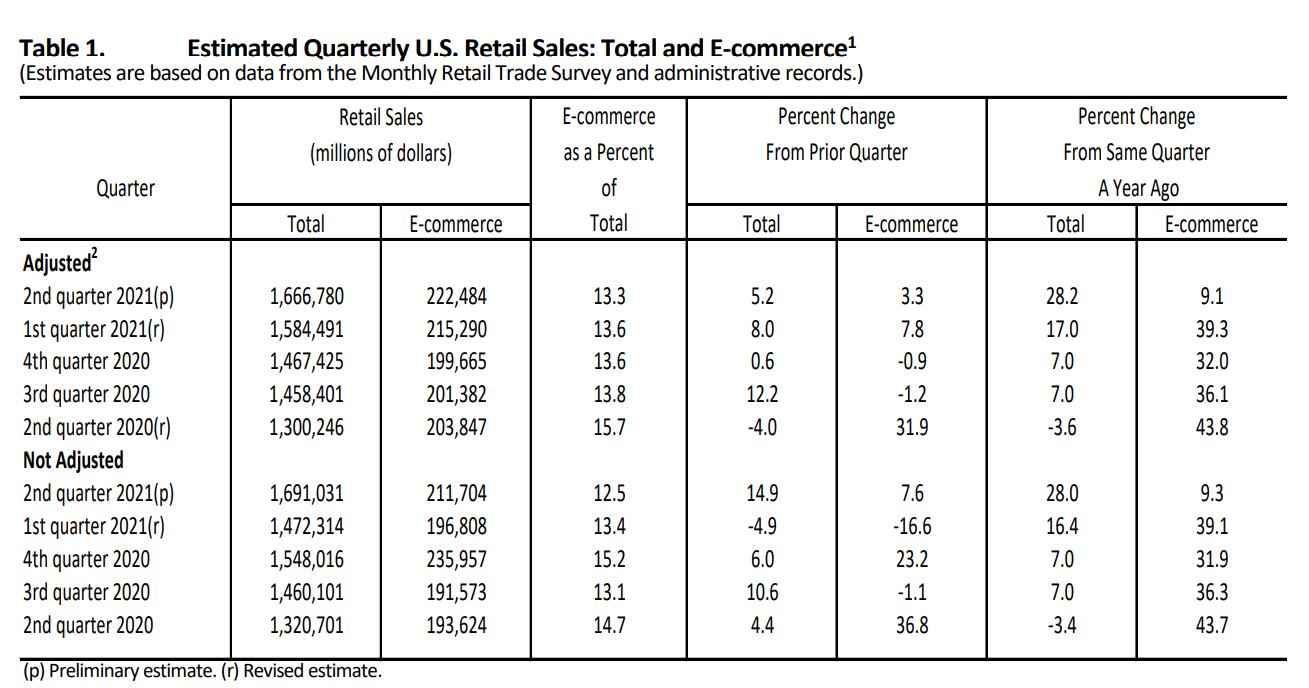

문제는 아마존의 시장점유율을 어떻게 추산할 것인가에 있는데 발표기관마다 약간씩 다른 모습을 보이고 있다. 비교의 기준이 매출이 아닌 거래량 즉 GMV가 되어야 하기에 Statista 가 제공하는 통계가 그래도 가장 정확해 보인다.

위 그래프를 보면 2020년 47%, 2021년에 50%에 도달할 것으로 보인다. 위에 첨부한 매출 수치를 바탕으로 추정해보면 온라인 매출과 오프라인 매출은 거래량과 동일하니 그대로 합산하면 되고, 문제는 제삼자 판매 즉 셀러의 판매분을 얼마로 추산할 것인가이다. 마켓플레이스 수수료를 15%, FBA 수수료를 대략 15% 수준으로 가정하고 모든 판매가 FBA로 이뤄진다 가정하여, 30%라는 아주 대략적인 수수료율을 가정하면 제삼자 판매액은 2,682억 불이 추산된다. 이를 온오프라인 매출과 합하면 4,655억 불이라는 거래액이 추산된다. 미국 전체의 전자상거래 거래액 추산이 8,250억 불 정도인 것을 보면 아마존의 지배력은 50%를 넘고 있음을 알 수 있다.

결국 아마존의 시장지배력은 코로나라는 이슈를 통해 50%를 넘게 될 것이다. 그리고 미국의 반독점법에 따라 정부의 치밀한 잔소리가 시작될 것으로 보인다. 아마도 이런 예상이 아마존 주가의 발목을 잡고 있는 것이라 추측해볼 수 있다.

[1] TTM은 Trailing Twelve Month의 약자로 과거 4분기를 합산한 수치입니다. 분기별 Seasonality를 없애고, 객관적으로 볼 수 있는 지표입니다. 언제나 1,2,3,4 분기를 볼 수 있다는 장점이 있습니다. 결국 그래프에 보이는 숫자는 분기 실적이 아니라 이번 분기를 기준으로 과거 4개 분기 실적을 합산한 수치라는 의미입니다.

[2] 기업의 영업 실적이 시장이 예상했던 것보다 높아 주가가 큰 폭으로 상승하는 것을 일컫는 경제용어.

©️요즘IT의 모든 콘텐츠는 저작권법의 보호를 받는 바, 무단 전재와 복사, 배포 등을 금합니다.