얼마 전 한국은행에서 ‘2021년 지급수단 및 모바일금융서비스 이용행태 조사결과’를 발표했습니다. 한국은행, 금융감독원, 여신금융협회 등에서는 종종 이러한 보고서를 발간합니다. 저처럼 업계에 있는 사람이 아니고서야 굳이 해당 사이트의 메뉴를 찾아 들어가 볼 일은 없기에 좋은 자료가 공개되어도 잘 모르는 일이 태반입니다.

이번 조사는 2021년 10월부터 11월 동안 지역과 연령대를 배분하여 전국 19세 이상 성인 3,536명을 대상으로 설문을 진행했습니다. 요즘IT에는 현직에서 일하는 전문가들이 많아 공감하실 것 같은데, 업계에서 하루 종일 한 분야만 바라보고, 그 분야의 사람들만 만나면 일반 대중들의 사용 패턴을 이해하기 어렵습니다. 종일 국내외 핀테크 서비스를 분석하고, 주변 사람들도 다 전문가다 보니 자연스레 ‘고객들도 이 정도는 다들 할 거야’라고 생각하게 됩니다. 고객 대상으로 서비스를 기획하는 직군에서는 매우 위험한 상황이기 때문에 이런 외부 보고서를 참고하는 게 매우 중요합니다.

보고서를 살펴보면서 모바일과 핀테크 서비스 기획 시 활용한 인사이트가 많이 보여 이번 글에서 내용을 공유하고자 합니다. 참고로 보고서 전문은 ‘2021년 지급수단 및 모바일금융서비스 이용행태 조사결과’에서 볼 수 있습니다.

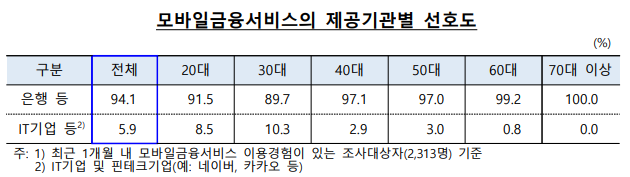

IT 기업보다 금융회사의 모바일 금융서비스를 선호를 더 선호한다

보고서 첫 부분부터 눈에 확 띄는 내용이 나옵니다. 바로 모바일 금융서비스 제공기관별 선호도 및 이용 빈도로, 금융회사의 모바일 서비스 이용이 IT기업(네이버, 카카오, 페이코 등)보다 높게 나타났습니다. 솔직히 ‘핀테크 앱이 더 편하게 느껴지는데 왜 이런 답변이 나올까?’라고 궁금했습니다. 그 이유는 46.1%의 ‘주로 이용하는 은행 및 카드사가 모바일 금융서비스를 제공하기 때문’이라는 응답을 보고 알게 되었습니다. 기본적으로 금융사 앱을 설치∙사용하고 보조재로 핀테크 앱을 사용하는 패턴이 나타나는 것으로 분석됩니다.

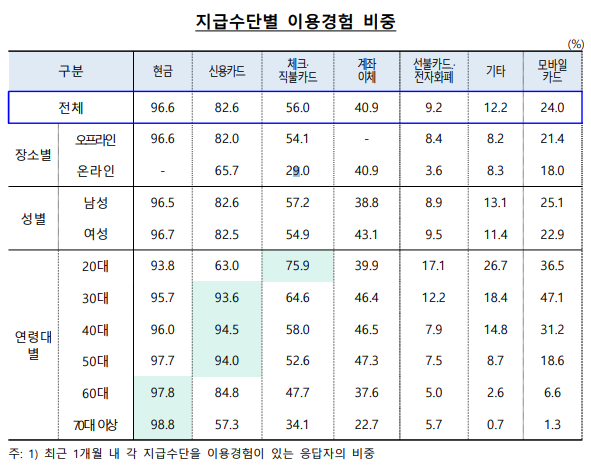

지급수단별 이용경험에서 선불카드, 전자화폐의 경험률이 아직 낮다

선불카드, 전자화폐의 이용경험이 모바일카드보다 낮게 나온 점도 흥미로웠습니다. 다들 아시는 것처럼 코로나 사태로 인해 2차례의 전국민 재난지원금이 지급되었습니다. 또 지자체별로 경기 활성화를 위해 앞다투어 지역화폐를 운영하고 있습니다. 최대 10%를 할인해 주고 있기 때문에 입소문도 많이 탔지만, 아직 전 국민 대상으로 볼때에는 아직 낮은 인지도를 보이고 있습니다.

개인이 지갑에 보유한 현금은 평균 5.9만 원으로 이전 조사보다 0.6만 원 증가했다

최근 모바일 결제의 활성화로 ‘현금보다 카드나 스마트폰을 가지고 다닌다’라는 얘기가 많아서 현금보유 관련 통계에 관한 관심이 컸습니다. 저는 아예 현금을 안 들고 다니고, 필요할 때마다 근처 편의점 등에서 ATM을 활용하는 편입니다. 요즘은 모바일 인증만으로 출금할 수 있는 ATM도 많아서 사실 지갑 없이 다니게 되었는데요. 조사 결과에 따르면, 아직도 많은 분이 현금을 가지고 다니는 걸로 나타났습니다. 그 외 흥미 있는 내용은 ‘남성이 여성보다 현금 보유율이 높고’, ‘소득수준이 높을수록 현금 보유율이 높다’고 합니다. 고소득자가 모바일∙핀테크 활용비율도 높으면서 현금을 여전히 가지고 다니는 점도 흥미로웠습니다.

1만 원 미만 소액거래는 현금을, 그 외 모든 금액대에서 신용카드 이용 빈도가 높다

가맹점에서 흔히 볼 수 있는 풍경이 소액을 카드로 결제하려 하면 가맹점주가 인상을 찌푸리는 것입니다. ‘카드 수수료 떼면 남는 게 없다’라는 앓는 소리를 듣게 되는데요. 실은 결제액이 크든 작든 가맹점주가 부담하는 수수료는 똑같습니다. 오히려 소액 다건 결제는 카드사에게 부담이 커집니다. 카드사가 VAN 사에 정산해주는 수수료는 ‘건당 **원’으로 하는 경우가 많거든요. 그래서 매년 카드사와 밴사 간에 ‘정률제냐 정액제냐’로 분쟁이 일어나곤 합니다.

현재 1만 원 미만 소액거래에서 현금을 사용하는 비중이 매우 높습니다. 그렇지만 빠른 속도로 소액결제 역시 늘어나고 있는데요. 보고서를 보면 2030이 주도하고 있는 변화라서 핀테크와 빅테크 기업이 소액결제에 관련한 많은 프로모션을 진행하고 있습니다. 관련 업계 기획자라면 시장의 변화가 어떨지 주목해야 할 부분입니다.

세금납부를 제외한 모든 온라인 구매소별 지급수단 이용비중에서 신용카드가 우위를 차지했다

현재 오프라인 국내 결제수단은 신용∙체크카드가 압도적인 우위를 보이고 있습니다. 온라인도 다르지 않으나, 특이하게 세금납부만 계좌이체가 우위를 보이고 있습니다. 세금도 카드납부가 되는데도, 계좌이체를 하는 이유는 특이하게도 카드로 국세 납부 시 별도의 수수료를 고객에게 청구하기 때문입니다. 신용카드 0.8%, 체크카드 0.5%의 추가 수수료가 고객에게 청구되다 보니 계좌이체가 많은 것으로 보입니다(지방세는 추가 수수료 없음).

모바일, 디지털화폐로의 점진적 변화가 시작되다

20~50대 응답자의 30% 이상이 ‘향후 현금사용량이 감소할 것’이라고 응답했습니다. 반면 연령대가 높아질수록 ‘현금 사용량 변화가 없을 것’이라고 답했는데요. 연령대로 보았을 때 현금 대신에 점진적으로 모바일, 디지털화폐로 옮겨갈 것임을 예상할 수 있습니다.

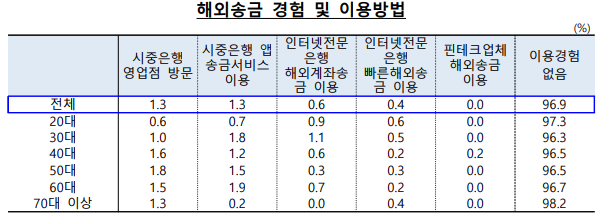

해외 송금 이용경험은 시중은행 영업점 방문이 높다

지난 몇 년간 해외송금이 핀테크의 한 축으로 자리 잡았습니다. 해외에서는 트랜스퍼와이즈(Transferwise), 국내에서는 센트비(Sentbe) 등이 유명세를 탄 바 있는데요. 보고서를 살펴보면 거의 7~8년 전부터 주목받았는데도 불구하고 실제 고객들은 아직도 해외송금 경험 자체가 적고, 경험이 있더라도 오프라인 은행을 이용하고 있습니다. 시장 규모 추정 시 참고할 만한 부분입니다. 특이한 점은 인터넷 전문은행 사용률이 높아지는 것인데, ‘카카오뱅크나 케이뱅크가 서비스 초기에 관련 프로모션을 많이 했던 영향이 아닐까’라고 짐작됩니다.

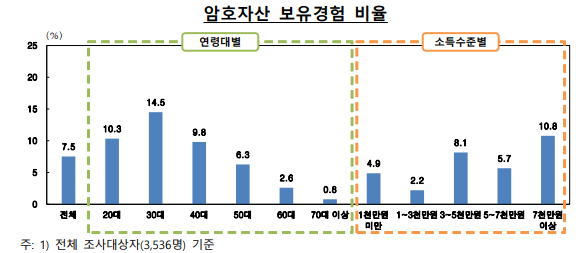

조사대상자의 7.5%가 코인 보유 경험이 있고, 코인투자관련 응답자의 상당수가 암호자산을 인지하고 있다

이번 조사에서 특히 흥미로웠던 부분으로 코인투자관련 응답자의 62.8%가 암호자산을 인지하고 있으며, 20~40대의 인지 비율이 높았습니다. 소득수준별로는 고소득자일수록 인지 비율이 높았고, 조사대상자의 7.5%가 코인보유 경험이 있는 것으로 응답했습니다. 이를 볼 때 아직 대중적으로 암호화폐를 투자하고 있진 않으나 고소득자 중심으로 투자가 확대되는 것으로 보입니다. 특히 다른 가중치를 두지 않은 무작위 표본임에도 전체의 7.5%가 코인투자 경험이 있는 것은 적은 숫자가 아니라고 생각됩니다.

이번 보고서를 보면서 ‘금융 시장에 인터넷 전문은행이나 빅테크∙핀테크 기업들의 도전이 계속되고 있지만, 시중 대형은행들이 버틸 수 있는 이유’를 다시 한번 생각해보게 되었습니다. ‘요즘IT’를 보는 독자분들이나 저 같은 사람처럼 특정 직군에 관심이 많은 고객만이 전부가 아니었던 겁니다. 아직도 많은 분에게는 오프라인 은행이 더 편하고, 모바일 금융은 멉니다. 상대적으로 젊고, 고소득일수록 모바일금융에 빠르게 적응하고 있고요. 이번 글이 모바일 금융 트렌드를 이해하는 데 참고가 되었으면 좋겠습니다.

©️요즘IT의 모든 콘텐츠는 저작권법의 보호를 받는 바, 무단 전재와 복사, 배포 등을 금합니다.