제목을 보면 알 수 있을 것이다. 나는 Z세대가 아니다. 하지만 지금의 자라나는 세대의 금융 생활은 어떤지 궁금하여 이 글을 쓰게 되었다.

스마트폰이 생활필수품으로 자리 잡으며 금융 서비스들도 우리의 일상 속으로 들어왔다. 그리고 서비스 한 두 개로 모두의 금융 라이프를 커버하기에는 각자의 삶이 너무 다양해졌다. 특히 수입이라고는 용돈이 전부이지만 그 누구보다 디지털 커뮤니티 활동에 민감하고 호기심 가득한 10대 청소년들의 경우 더욱 그렇다. 그리고 이들만을 위한 인터넷 뱅킹 서비스가 떠오르고 있다. 시대가 시대인만큼 모바일 뱅킹이라고 하는 것이 더 맞을지도 모르겠다.

이 글에서는 Z세대를 주 고객층으로 삼는 카카오뱅크 mini, 벤모(Venmo), 클라나(Klarna), 스텝(Step), 그린라이트(Greenlight) 이렇게 총 5개의 금융 서비스를 살펴보면서 Z세대를 위한 서비스는 뭐가 다른지 쭉 살펴본 후, 이들이 왜 그렇게 열심히 Z세대 공략에 열을 올리는지 결론지어볼 것이다.

*참고

- 본문에 언급된 서비스를 직접 사용해보지 않았다는 점을 밝힙니다(서비스 이용 시 나이, 국가 등의 제한이 있음).

- 이 글에서는 10대에서 20대 초반까지를 Z세대로 정의했습니다.

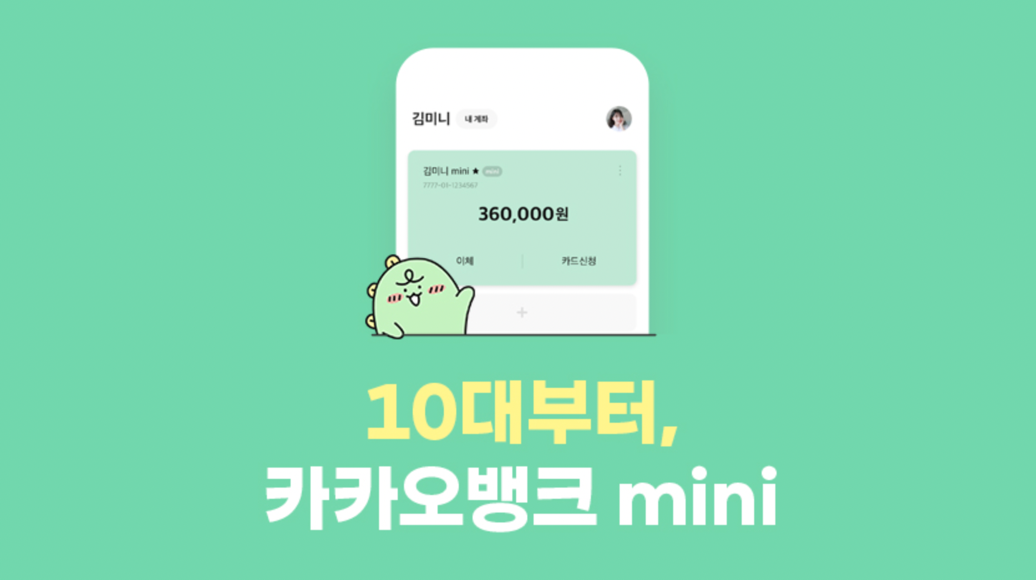

이 글을 쓰기 전까지 카카오뱅크 mini라는 것이 있는지도 몰랐다. 카카오뱅크 mini는 만 14~18세 이하 청소년들을 위한 뱅킹 서비스로, 기존 체크카드와 개념은 비슷하지만 세부적인 차이는 꽤 있다. 카카오뱅크는 지난 10월, 가입자 수가 100만 명을 넘었다고 밝혔고, 이는 대한민국 청소년의 40%에 해당하는 숫자다.

대한민국에서 미성년자가 은행 계좌를 만들려면 가족관계 증명서, 기본증명서 등뿐만 아니라 법정 대리인의 신분증도 필요해 본인 스스로 계좌를 만들기 힘들다. 하지만 카카오뱅크 mini는 카드 신청부터 발급까지 모든 프로세스를 청소년 본인이 모두 처리할 수 있다. 필요한 것은 오직 휴대폰을 통한 본인인증뿐 부모님의 동의 없이 본인이 신청하고 본인이 수령할 수 있다.

카카오뱅크 mini의 카드는 T머니처럼 선불로 충전해서 쓰는 카드이다. 은행 계좌가 아니기 때문에 예금자 보호도 안 되고 이자가 붙지도 않으며 할인이나 적립 서비스도 없다. 오직 결제, 송금, 현금 인출에 충실한 카드이다. T머니 기능이 있어서 교통카드로 사용할 수 있으며, 전국 ATM 기기에서 현금 인출 시 수수료가 전혀 붙지 않는다. 카카오뱅크 mini 앱에는 대출 같이 청소년과 관련 없는 기능은 모두 빠져있고, 결제 내역 관리, 친구들에게 돈 보내기, 간편 결제 등 꼭 필요한 기능만 담겨있다.

또한 온라인 결제에도 사용할 수 있어 말 그대로 쓰고 싶은 곳에 쓸 수 있다. 결제 내역은 본인 계정에만 기록되며 부모님이 엿볼 수 없다. 다만 부모님들이 안심할 수 있는 안전장치가 마련되어있다. 예를 들어 해외 결제와 술집 같은 청소년 출입이 제한된 가게에서의 결제는 막혀있다. 금액 보관 한도는 50만 원, 이용한도는 1일 30만 원, 1개월 200만 원으로 설정되어있다. 청소년 본인이 원할 경우 자신의 소비내역을 부모의 소득공제 계산에 포함시킬 수 있는 것도 장점이다.

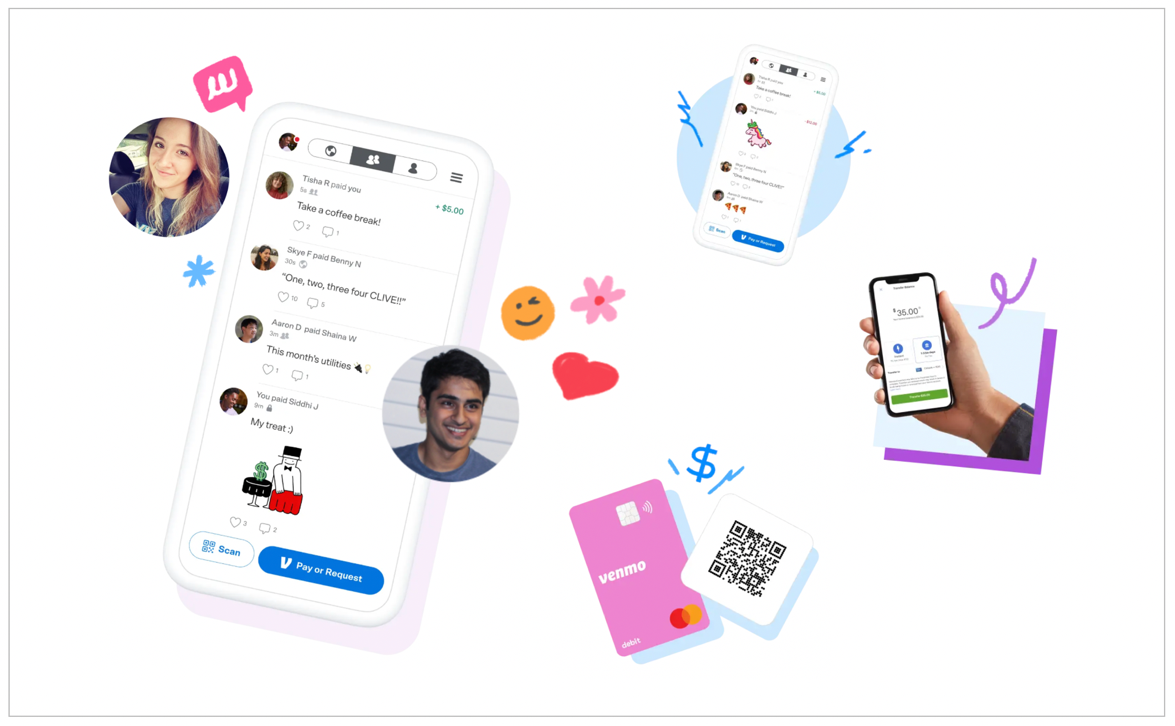

미국의 핀테크 기업으로 2009년에 처음 시작되었으며 2013년 페이팔이 인수하였다. 초창기 토스의 간편 송금 기능과 페이스북이 합쳐진 느낌의 간편 금융 서비스이다. 2015년 기준 연간 활성화 사용자 수는 약 300만 명, 2020년 들어서는 5,000만 명을 넘었다. "Venmo me.(나한테 벤모해줘 = 나한테 돈 보내줘)"라는 표현이 생길 정도로 흔하게 사용되는 서비스이다. 현재 미국에서만 사용 가능하다.

벤모가 미국에서 선풍적인 인기를 끈 이유는 간단하다. 쓰기 편해서이다. 친구들과 밥을 먹고 술을 마실 때 대표로 결제한 친구의 은행 이름과 계좌번호를 일일이 받아 적는 것은 너무 귀찮은 행위이다. 벤모를 사용하면 상대방의 전화번호나 이메일 주소만 있으면 된다(받을 때도 마찬가지).

벤모는 간편함 말고 또 내세우는 부분은 소셜 기능이다. 나의 친구들이 누구에게 돈을 보냈는지, 나는 누구에게 돈을 받았고 보냈는지를 볼 수 있고 거기에 코멘트를 달거나 좋아요를 누를 수도 있다. 원래는 나와 상관없는 사람들의 송금 내역도 (공개 설정이 되어있는 경우) 소셜 피드처럼 엿볼 수 있었는데, 개인 정보 보호를 강화하겠다는 회사 방향성에 맞춰 공개 내역 부분은 사라졌다.

벤모는 최근에 체크카드와 청소년 카드 등을 선보이며 사업 확장에 힘을 쓰고 있다. 이미 벤모를 쓰고 있는 10대들은 체크카드를 통해 결제 범위를 넓힐 수 있고, 청소년 카드는 부모들이 자녀의 소비 한도를 정하는 등 소비 활동에 어느 정도 관여할 수 있어 수요가 있다.

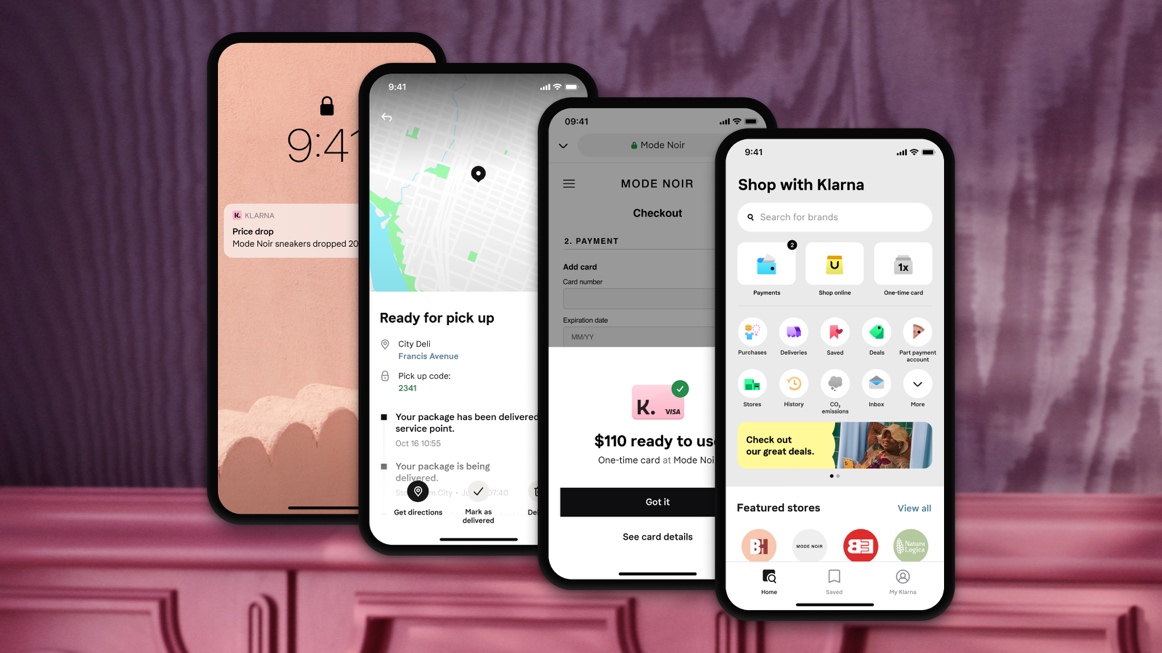

클라나는 스웨덴의 핀테크 기업으로 BNPL(Buy Now, Pay Later) 시장의 선두주자다. BNPL은 쉽게 말해 무이자 할부 서비스이다. 한국과 다르게 해외에서는 무이자 할부가 흔치 않기 때문에 각광받고 있다. 클라나의 마케팅 총괄인 콜린 고르스키(Colleen Gorsky)가 지난 7월에 한 웨비나에서 밝힌 바로는 사용자의 70%가 Z세대와 밀레니얼 세대라고 한다.

클라나는 만 18세 이상이면 누구나 가입할 수 있으며, 신용카드는 물론 체크카드로도 이용할 수 있어 한국의 무이자 할부보다 진입장벽이 훨씬 낮다. 갖고 싶은 건 많지만 당장 잔고가 부족한 Z세대에게 딱 맞는 서비스라고 할 수 있다. "다음 달 용돈 받으면 갚지 뭐!"라며 갖고 싶었던 신발이나 가방을 바로 지를 수 있게 해주는 것이다.

클라나는 결제 금액을 매달 부분적으로 갚아나가는 할부 방식과 결제 후 30일 내에 금액 전체를 내는 방식을 제공하고 있다. 할부의 경우 항상 무이자인 것은 아니고 할부 개월 수를 길게 잡거나 연체되면 수수료가 붙는다. 또, 각자의 신용 점수에 따라 허용되는 할부 개월 수가 달라지기 때문에 Z세대의 대부분은 Pay in 4(4개월 무이자 할부 프로그램)이나 Pay in 30 days(30일 내에 전액 결제하는 프로그램)를 이용한다.

재밌는 것은 클라나가 단순히 '돈은 나중에 내세요'에만 집중하는 것이 아니라는 점이다. 카카오톡 안에 쇼핑이 있듯이 클라나 앱 안에서도 결제 관리뿐만 아니라 쇼핑 기능이 있다. 각 사용자에게 맞게 상품 큐레이션이 되어 있는 점, 무이자 할부로 결제한 후에 택배 추적과 반품 신청까지 모두 클라나 앱에서 가능하다. 할부를 애용하는 Z세대 사용자들을 클라나 생태계 안에 락인(Lock-in)할 수 있는 것이다.

스텝은 2018년 미국 캘리포니아에서 시작한 회사로 10대들을 위한 금융 서비스를 표방하고 있다. 2019년에는 온라인 금융 서비스인 스트라이프(Stripe)에게서 260억 원을 투자받으며 본격적인 서비스 확장에 나서고 있다. 현재 스텝의 가입자 수는 200만 명 이상이다.

스텝의 핵심 서비스는 벤모나 카카오뱅크 mini와 크게 다르지 않다. 앱 하나로 간편하게 소비하고 나의 돈을 관리할 수 있는 서비스를 제공하는 것인데 그 외에도 친구를 앱에 초대하면 리워드를 준다든지, 카드 수수료가 없는 점 등 비슷한 점이 많다.

다만 스텝은 단순히 간편함뿐만 아니라 Z세대의 건강한 금융 생활을 도와 그들의 삶의 여정을 함께하겠다는 점을 강조한다. 최대 2억 9,000만 원까지의 예금자 보호, 개인정보 암호화 등으로 안전함을 확보하고, 카드를 사용할수록 신용점수를 획득할 수 있도록 설계되어있어 어릴 때부터 신용점수를 쌓아갈 수 있다는 점이 특징이다.

스텝은 사용자가 내야 하는 수수료는 전혀 없으며, 카드 결제 시 카드사의 수수료를 일부 가져오는 식으로 수익을 얻고 있다. 여러 인터뷰 자료에 따르면, 스텝은 차후 Z세대가 성장하며 돈이 필요해지는 순간(책이나 컴퓨터를 살 때 등)이 오면 대출을 해주는 식으로 수익 모델을 확장할 예정이다.

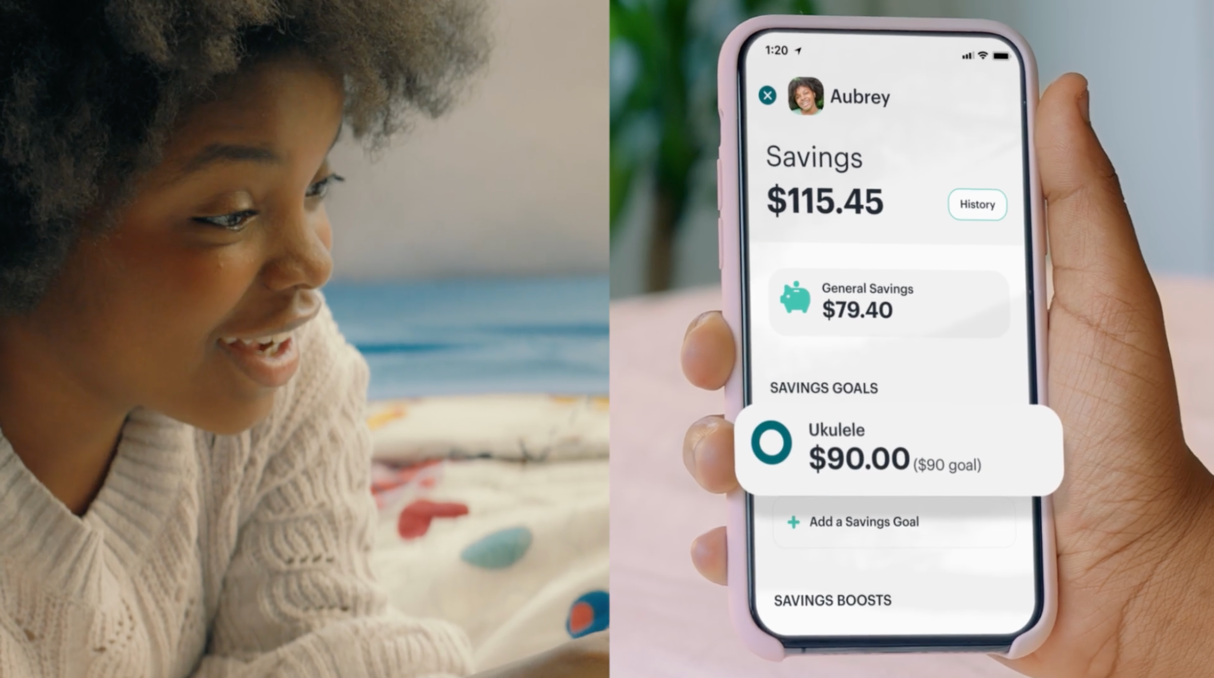

미국의 핀테크 기업 그린라이트는 스텝과 비슷하게 10대들을 위한 금융 서비스를 표방하고 있지만, 스텝보다 한 단계 더 공격적인 느낌의 서비스다. 부모가 자녀의 소비에 적극적으로 개입할 수 있도록 디자인되어있다. 그중에서 그린라이트가 제공하는 특이한 기능을 몇 가지만 뽑아봤다.

첫 번째로 앱 내에 집안일 목록을 만들 수 있다. 부모가 집안일 리스트를 만들고 자녀가 완수하면 보상으로 용돈을 받을 수 있는 시스템이다. 두 번째는 자녀가 결제할 수 있는 판매처를 상세하게 설정할 수 있다. 만약 결제를 막아놓은 판매처에서 자녀가 결제를 시도하면 부모에게 알림이 발송된다. 세 번째로 자녀가 저축한 금액에 대해 부모가 이자를 지급할 수 있다. 은행에서 지급하는 이자가 아니니 금융 소득이라고 볼 수 없지만, 이를 통해 자녀가 저축의 중요성을 학습하도록 도와주는 기능이다.

이외에도 용돈 자동 지급이나 간편 결제 등은 물론, 예금자 보호 같은 보안 기능도 충실하다. 자녀의 금융 생활에 적극적으로 관여하고 싶은 부모라면 스텝보다는 그린라이트를 더 선호할 것으로 보인다. 그린라이트의 사용자 수는 300만 명으로, 스텝보다 100만 명가량 많다.

제공되는 기능이 워낙 다양해서 그런지 놀랍게도 월 구독료를 받는다. 가격은 가족 당 (자녀 수 5명까지) 월 6,000 원 정도. 투자나 캐시백 같이 더 많은 기능을 제공하는 요금제도 있다(월 12,000 원).

이렇듯 금융 플랫폼들이 Z세대를 위한 서비스를 별도로 운영하는 이유는 간단하다. 인터넷이 현대 사회의 기본값으로 자리 잡고, 나이 불문하고 스마트폰을 보유하게 된 덕분에 10~20대의 소비 범위가 다른 세대와 마찬가지로 끝도 없이 다양해졌다. 그러니 그들만의 방식으로 소비하고 욕망할 수 있게 서포트해주는 (반대로 보호자가 통제할 수 있는) 서비스가 나오는 것은 당연하다. 그곳에는 벌어들일 돈이 있다(There’s money to be made).

또, 금융 서비스 특성상 신뢰라는 요소가 특히 중요하게 작용한다. "내 돈이 안전할까?"라는 불안을 해소시켜주어야 한다. 그렇기에 벤모의 모회사가 페이팔이라든지, 카카오뱅크 mini가 카카오의 서비스라는 사실은 서비스 확장에 큰 도움이 된다. 이들은 자신들의 브랜드 파워와 Z세대에게 맞춘 서비스를 내세워 젊은 사용자들과 신뢰 관계를 쌓고, 그렇게 쌓인 신뢰는 Z세대가 사회에 진출하고 나이를 먹으면서 대출 등의 장기적인 수익으로 연결된다.

여러 서비스를 살펴보면서 느낀 점은 Z세대가 원하는 부분과 (어른들 관점에서) 그들에게 필요하다고 여겨지는 부분이 다르다는 점이다. Z세대가 원하는 금융 서비스는 부모의 간섭 없이 모든 부분을 자신이 관리할 수 있고, 친구들과 함께 쓸 수 있으며 금전적 혜택을 주는 서비스이다. 물론 쓰기 편해야 하는 것은 기본이다. 반대로 부모들은 자녀의 소비에 개입하고 싶어 하고 서비스의 안전성, 한도를 조정할 수 있는 안전장치가 있는지를 중점으로 보게 된다.

이 동전의 양면 같은 부분을 어떻게, 그리고 얼마만큼 배합할 것인지가 중요하다. 지금의 Z세대 사용자가 기성세대가 되었을 때, 어떤 식으로 확장된 서비스를 제공하고 수익성을 올릴 수 있을지 지금의 금융 서비스들이 풀어야 할 숙제일 것이다.

<이미지 출처>

- 메인 이미지 (step.com)

- 카카오뱅크 mini (blog.kakaobank.com)

- 벤모 (venmo.com)

- 클라나 (klarna.com)

- 스텝 (step.com)

- 그린라이트 (greenlight.com)

<참고 자료>

- 카카오뱅크 미니, 출시 1년 만에 가입자 100만 명 돌파

- Venmo Revenue and Usage Statistics (2021)

- How to Market to Gen Z & Millennials, presented by Klarna

- Step raises $22.5M led by Stripe to build no-fee banking services for teens

©️요즘IT의 모든 콘텐츠는 저작권법의 보호를 받는 바, 무단 전재와 복사, 배포 등을 금합니다.